一、碳酸锂上游资源分析:碳酸锂供给可分为资源企业和锂盐冶炼厂商两部分来看,资源企业主要负责对锂辉石、盐湖和云母的开采,冶炼厂商则负责将资源端加工提炼得到碳酸锂和氢氧化锂。

1、冶炼厂商情况:对于生产碳酸锂的冶炼厂商而言,虽然下游需求旺盛,但它们无法通过扩充产能来获得收益,因为可以获取上游矿产资源有限。因此对于短期资源自有率偏低的冶炼厂来说,扩产的核心来自于充足的资源保障,单纯扩充锂盐产能利润空间有限。这种资源端话语权强的业态格局进一步导致了产业链纵向一体化的布局。

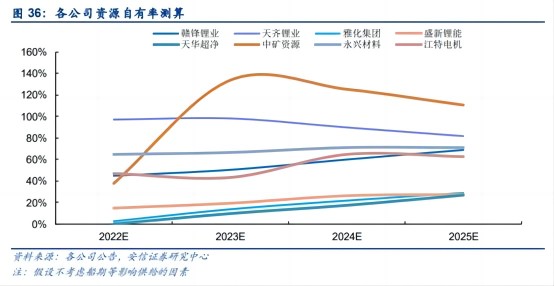

2、矿冶一体化:碳酸锂和氢氧化锂的头部供应厂商特点为矿冶一体化布局,主要表现为其较高的资源自有率。对于资源自有率较高的企业,锂价或长期处于景气区间,公司盈利能力有保障,另一方面,一体化的布局凸显资源及冶炼端的成长性,企业可以将矿产带来的资源溢价转化为长期的竞争优势;对于资源自有率较低的企业,上游锂资源的出货量较低,锂价导致成本不稳定,进而影响企业的产能利用率及利润情况。因此我们主要关注和分析掌握上游锂资源的企业,而非资源自有率较低的冶炼厂商。

“资源为王”,矿冶一体化的行业格局

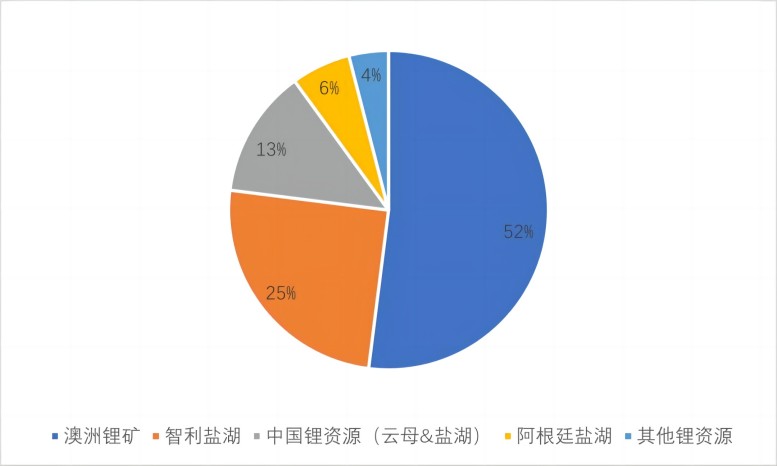

(1)资源端(锂辉石矿脉、盐湖、云母):澳大利亚的锂资源主要为锂辉石矿产,南美主要为盐湖(包括智利、阿根廷等),中国的锂资源较为有限的锂辉石矿脉、云母和盐湖。根据USGS统计,截至2022年,锂资源主要来源于澳洲矿脉,其次是南美盐湖,占比分别为52%和25%。

(a)数据未包括非洲矿脉,主要因为非洲矿脉基本处于投产阶段,预计2023-2024年完成建设。尽管2023年将有较多的非洲锂矿项目建成投产,但考虑项目的产能爬坡和产能规模,预计仍然无法与现阶段的澳洲锂矿相媲美。预计2024年或有较多的锂矿产能贡献,2024年也将成为非洲锂矿产能增长的首个高峰期。

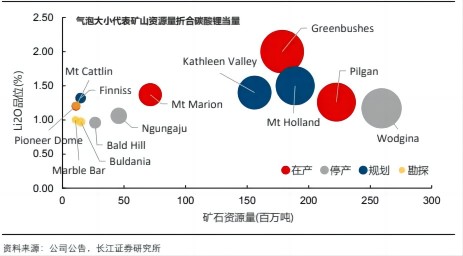

(b)主要锂辉石产能均位于澳洲矿产,Greenbush为目前世界上最大的在产锂矿场,2022年现有产能162万吨,归属于天齐锂业和美国雅宝。

(c)第二大矿场为Wodgina,2022年产能50万吨,归属于美国雅宝和MRL。2019年建成三条线,产能合计75万吨,并处于维护阶段。截至目前,第一条产线已复工,于2022年5月产出锂精矿,第二条产线预计2022年7月复工,两条产线合计产能50万吨,第三条产线复产时间以及第四条产线建设计划预计2022年年底公布。

(d)第三大矿场为Pligangoora,归属于矿产企业Pilgara,此外Ngungaju也属于此企业,其生产的锂精矿主要在BMX拍卖平台上进行销售。BMX 拍卖模式驱使长单价格反映即时供需关系,在此矿价下冶炼厂利润或受到挤压。

(e)第四大矿场为Mt Marion,其产能归属于MRL子公司PMI以及赣锋锂业。

|