23、如今新能源土壤已备,但资本和产业对换电站仍存质疑,主要是换电站存 在诸多制约发展因素,主要问题集中于:

1)动力电池规格、材料、技术标准化程度低,不利于换电体系流 转;

2)主机厂间协议难以互通导致换电只能品牌内部流转;

3)换电方式存在差异;

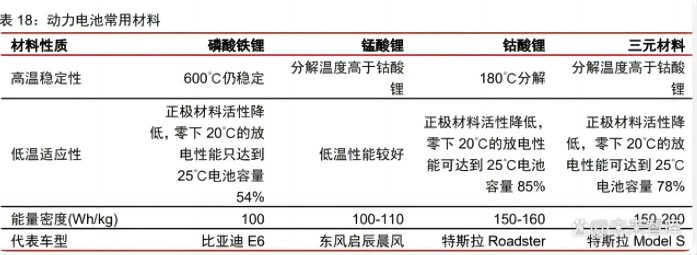

4) 换电站建设及运营成本高昂。,动力电池材料种类丰富。动力电池主要以锂电池为主,市场上根据锂电池的正极材料, 可以将锂电池分为磷酸铁锂、锰酸锂、钴酸锂以及三元材料;磷酸铁锂稳定性好,循环寿 命长,安全性较高,但是低温适应性差,能量密度低;锰酸锂资源丰富,但是稳定性和循 环性能欠佳;钴酸锂有较高的能量密度和低温适应性,但是稳定性差,安全性较低;三元 材料有较高的能量密度和较好的低温适应性,但是循环寿命不长。综合材料的性质,目前 市场上主流的动力电池以磷酸铁锂和三元锂电池为主。

5)主流动力电池厂家技术发展路线迥异。动力电池行业龙头宁德时代已经推出第三代 CTP 技术,可应用于其旗下的磷酸铁锂电池和三元电池,被称为“麒麟电池”。比亚迪则 专注于发展磷酸铁锂电池,其发布的“刀片电池”电芯扁平窄小,可以通过阵列的方式排 布。蜂巢能源布局“短刀电池”,涉及无钴、三元材料到磷酸铁锂多种电池材料。亿纬锂 能则致力于发展大圆柱电池,在 2022 年中国电动汽车百人会论坛上,亿纬锂能董事长表示,大圆柱的叠片方案的磷酸铁锂电池将是行业主要的发展方向。卫蓝新能源在 2022 年 中国电动汽车百人会论坛上表示,公司推出混合固液电解质电池,可单次充电续航 1000km。

6)电池规格多样化,标准化程度低。2017 年《电动汽车用动力蓄电池产品规格尺寸》 (GB/T34013-2017)推荐性国家标准发布,把动力电池分为 145 种规格,包括圆形电池 6 种,方型电池 125 种,软包 14 种。然而,由于各企业的技术路线存在差异,在电芯层 面上的规格差异更加突出。据我们对各电池商推出型号的不完全统计,2020 年 1 到 9 月 实现装机的电芯单体型号有近 280 个,其对应的电芯单体尺寸有 300 多种。电池尺寸规模 上的差异会直接影响电池生产制造、整车配套和电池回收多个环节。对于换电站而言,电 池尺寸规模的差异还会造成在不同车型之间的切换困难。

7)换电电池包通信协议、电连接器技术不统一。CAN 协议主要用于汽车中各种不同元件 之间的通信,以替代昂贵的配电线束。传统车辆通常采用 SAE-J1939 的形式制定 CAN 总 线协议。然而新能源汽车加入了电池系统和新的电机系统,面临重新设定 PNG 码等问题。 因此,各车企之间形成了不同的 CAN 通讯协议。电池供应商需要根据主机厂的定义,修 改电池包的 CAN 协议。不同车企之间的电连接器技术也在多元发展。因此,通信协议和 电连接器技术的差异会导致换电难以在不同品牌、不同车型之间进行,通常只能在车企内部进行标准统一,进而导致换电受众规模小,难以盈利。

8)各品牌间利益牵扯较深,新能源车企间较难统一标准。新能源汽车行业发展过程中涌 现出一大批新能源车企,每个新能源车企都拥有自己的核心技术和平台。核心技术与平台 的多样性意味着换电标准也难以统一。要统一换电标准,新能源车企需要进行多方面的调 整,包括知识产权、平台管理、生产线等一系列问题亟待解决。除此之外,车企和 电池供应商之间还需要共享相关数据。由于不同车企的行业地位、技术发展水平不一致, 强行统一标准将会触动多方利益。因此,新能源车企或为了维护自身利益不愿意统一标准。 不同车企的换电方式之间存在差异。目前换电模式主要分为垂直对插式换电、侧面对 插式换电和端面换电三种方式。垂直对插式换电即车身运行方向和电池行进方向互相垂直, 代表车企有蔚来和特斯拉。侧面对插式换电即车身运行方向和电池行进方向平行,代表车 企有众泰和力帆等。端面换电和对插式换电基本类似,电池安装在底盘,但是换电过程中 由插件接触面定位,而非通过导向的轴孔,代表车企有北向新能源。除上述三种换电方式 外,还有少部分车企采用手动换电模式,例如康迪电动汽车在电池安装好后手动连接电池 和车辆的插件。统一换电模式需要对不同的车身以及底盘结构进行统一改造,车企的设计 和改造成本高,配合度较低。

9)换电站投资成本重,运维成本高。根据协鑫能科 2022 年 5 月发布的《新能源换电站 建设项目可行性分析报告(修订稿)》显示,单个乘用车换电站投资概算为 490.72 万元, 其中换电站投资 260.72 万元,线路及其他投资 100 万元,备用电池投资 130 万元;单个 重型卡车换电站的投资概算为 914.14 万元,其中换电站投资 420.14 万元,线路及其他投 资 235 万元,备用电池投资 259 万元。据北汽新能源公告,一个重卡换电站的建设成本近 1000 万元,每个站按标准需要储备 28 块替换电池,每块电池成本标价 11.5 万元,备用电 池投资就高达 322 万元。除了高昂的投资成本之外,换电站还需要支付不菲的运维成本, 包括土地租赁费用、人工费用和电力费用。一座占两个车位的蔚来换电站就需要两位值守 人员,多座换电站之间还需要共享基建维护和安全维护人员。

24、同时我们也看到各种制约因素正逐步减弱

1)电池逐步标准化:车企和电池供应商正在主导电池标准化进程,以降低生产成本同时 将有效推动换电实施可行性。电池标准化的重要前提之一是电芯的设计限定阈值。在此基 础上,车企和电池供应商分别主导着不同思路的标准化。比亚迪将刀片电池尺寸标准锁定 在 960*13.5(14)*90(102)mm,通过增减串联的方式改变电池容量,同时将电池材料统一 为磷酸铁锂,实现材料的标准化。上汽“魔方”电池将长度和宽度固定在 1690mm 和 1300mm,通过改变高度和串联设计改变电池容量,并运用不同的材料体系实现容量分级。 除了车企外,宁德时代主要推出 148mm 的电芯,打造多种容量规格的电池,并运用在蔚 来、小鹏等车企上。无论是车企还是电池供应商主导的标准化,目的都是最大程度上降低成本。在未来,动力电池将有望实现标准化统一。

2)换电站正在向兼容多种电池和车型发展。以蔚来为例,2023 年 3 月,蔚来三代站首 发亮相海南海口。新一代的蔚来换电站对高柔性换电机构进行了升级,轴距兼容范围为 2800-3300mm,从 3100mm 增加到 3300mm,轮外侧距兼容范围为 1900-2800mm,从 2500mm 增加到 2800mm,可兼容更多尺寸的车型,特别是可向下兼容阿尔卑斯品牌车型。 蔚来三代站还将电池仓位数量从 13 个增加到 21 个,可以兼容不同尺寸的电池包,特别是 可以兼容阿尔卑斯车型上的电池。在未来,换电站还可以发展出多通道换电站,以适应不 同换电方式的车型。换电站通过增强自身的兼容性,可以逐步减轻标准化程度低的问题。

25、新能源汽车龙头效应愈发明显/1)新能源汽车龙头效应明显,集中度进一步提升。2022 年新能源汽车实现销量 524.9 万台,其中销量前三的厂商分别为比亚迪、上汽通用五菱和特斯拉(中国),分别销售 158.3 万、44.7 万和 44.2 万辆,分别占比 30.2%、8.5%和 8.4%。CR3 的厂商占市场份额的 47.1%, CR10 厂商占市场份额的 69.4%。新能源汽车龙头效应明显,市场集中度高,少数几家车 企占据整个市场份额的半壁江山。

2)高市场集中度有助于促进电池标准化。车企内部实现标准化相对而言较为容易。当市场集中度较高时,车企内部实现动力电池的标准化整合,会促使动力电池的集中度也相应 提高。以比亚迪为例,2019 年至 2022 年,比亚迪的市场份额经过 2020 年短暂环比下降 后,迅速挤占市场,2022 年市场份额提高至 30.16%,上升趋势明显。同时,比亚迪内部 也在推进动力电池标准化,将刀片电池尺寸标准锁定在 960*13.5(14)*90(102)mm,将材 料统一为磷酸铁锂。两种趋势的协同促进下,市场上的动力电池有望实现进一步统一标准。

26、换电站成本正在下降

1)蔚来换电站建设成本在下降,服务效率在提升。从 2018 年第一座蔚来换电站的落地, 到 2023 年蔚来三代站的亮相,5 年时间里蔚来迭代了三代换电站。根据搜狐财经张莹表 示,蔚来一代站的建设成本大约为 250-300 万元,而二代站的建设成本则约为 150-200 万 元。三代站在二代站的基础上,每一块电池的成本降低了 30%,线束也减少了 30%-40%, 铜的使用量在下降,成本进一步降低。同时,蔚来换电站的服务效率在提升。蔚来一代站 拥有 5 块电池,日服务次数可达 120 次;二代站拥有 13 块电池,日服务次数可达 312 次; 三代站拥有 21 块电池,日服务次数可达 408 次。

2)蔚来换电站推动无人换电站,助力运维成本下降。2022 年 NIO Power Day 线上发布会,蔚来借助自研的高性能加电网络物联系统,向大众展示了可实时读取自建加电设施运 营状况的可视化远程运维平台。在构建的无人值守换电场景中,运维人员可以通过平台上 的基础信息、实时动画、视频监控、故障告警、运维百科、远程控制等功能,对换电实施 管理和监控。相较于每个换电站需要 2 名运维人员,可视化远程运维平台可以仅需要 1 名 运维实现对多座换电站的监督管理,大大降低了换电站的运维成本。

27、换电产业链概述

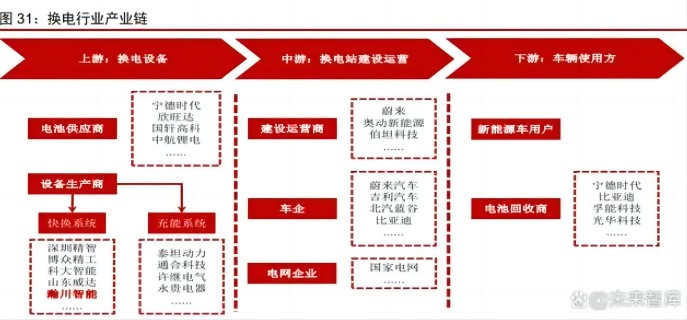

1)换电全产业链快速发展,吸引各方企业持续加码。换电产业链可分为上游的换电站电 池供应商及设备生产商,中游的换电站建设运营商与电网企业,以及下游的新能源汽车用 户和动力电池回收企业。2022 年,多家电池供应商、新能源车企发布相关公告,进军换 电设备行业,包括协鑫能科、吉利在内的多家企业共融资超 60 亿元,宁德时代、蔚来等 发布相关产品。其中,宁德时代全资子公司时代电服于1月发布换电品牌“EVOGO”; 且于 2023 年 1 月进行增资,注册资本由 2 亿元增至15 亿元。

2)产业链上游:龙头布局换电业务,行业竞争逐渐加剧。目前,换电设备运营商主要由两部分公司组成:1)电池供应商,主要包括宁德时代、欣旺达等;主要提供适用于标准 化、规范化换电的汽车电池。2)独立的设备生产商,按照换电站在使用流程中的顺序可 分为快换系统与充能系统;充能系统的主要玩家包括泰坦动力、通和科技等,主要提供换 电站对于所换下电池的充电服务;快换系统的主要玩家包括瀚川智能、博众精工、山东威 达、科大智能等,主要提供包括换电站、核心零部件在内的设备产品。 对快换系统设备生产商而言:目前,国内换电设备供应商主要包括山东威达、博众精 工、瀚川智能、科大智能等。其中,山东威达与蔚来深度绑定,二者合资建立子公司昆山 斯沃普,为蔚来二代换电站独家供应换电设备,业务规模处行业前列;博众精工、科大智 能产品已经过多代更迭,为东风、北汽、吉利等传统车企提供换电设备;瀚川智能入局较 晚,目前营收规模相对较小,但后发优势明显。具体来看,瀚川智能于 2020 年开始布局 换电赛道,凭借在汽车智能制造等业务的技术积淀,拥有较为丰富的换电设备技术储备; 目前,瀚川智能已建立完整的换电设备生产线,形成批量化生产换电设备的产能;已拓展 包括宁德时代、协鑫能科、特来电领充等在内的多家龙头客户;根据瀚川智能规划,到 2025 年将形成 4000-5000 台/套的年产能,业务规模与市占率有望双升;对电池供应商而言:由于每座换电站都会储备相应的电池,换电站大规模营运料将导 致动力电池需求激增,因此动力电池生产厂商自 2020 年起纷纷布局换电行业。以宁德时 代为例,2022 年 1 月,宁德时代全资子公司时代电服在线上举行发布会,推出换电品牌 EVOGO,并计划将在 10个城市首批启用,为第一家自建换电站的上游电池供应商。

3)产业链中游:车企处于核心地位,其他企业陆续布局。目前中国换电业务运营商主要 分为三类:1)以蔚来、北汽新能源、吉利等为代表的整车厂;2)以奥动新能源、伯坦科 技、协鑫能科为代表的第三方换电运营商;3)以国家电投、中石化为代表的央企国企。 目前来看,一方面,蔚来、伯坦、奥动形成三分天下的市场格局,行业集中度较高;且以 蔚来为代表的整车厂占据了换电运营商的大部分市场份额,根据中商产业研究院数据,其 2021 年换电站保有量 789 座,市占率达 56.16%。另一方面,各方企业陆续布局,国家电 网、南方电网、中石化等央企国企也开始与整车厂、电池商等寻求合作共建换电站;截至 2021 年 12 月,中国石化已建成换电站 65 座,国家电投建成内部验收换电站 22 座;预计 未来随着各方企业持续发力,行业竞争程度将有所上升。

4)产业链下游:新能源汽车市场广阔,推高换电需求。政策端,工信部组织新一轮新能 源汽车下乡,多地出台政策促进新能源汽车消费;供给端,各车企电动化、智能化快速推 进,新能源汽车行业长期景气向好。中信证券研究部新能源车组预测,2025 年我国新能 源乘用车车销量将达 1262 万辆,对应 2022-2025 年 CAGR 达 22.47%,有望带动换电行 业提速发展。

|