1、质子交换膜性能优异,质子交换膜应用广泛:质子交换膜(Proton Exchange Membrane,PEM),也叫质子膜或者氢离子交换膜,是一种致密的离子选择性透过的膜,最 早应用于海水淡化与氯碱工业,近年来,随着燃料电池、液流电池等新能源技术的发展,质子交换膜成为新能源领域的关键 材料,广泛应用于电解水制氢、燃料电池以及全钒液流电池等领域。 目前市面上主要使用的是全氟磺酸质子交换膜:其主链主要是由高度疏水的碳氟骨架构成,而亲水磺酸基则分布在侧链上, 这些基团容易聚在一起形成若干富离子区域,这些富离子区域彼此相连形成有利于质子传递的通道,从而形成较高的质子导 电能力。而由于主链的碳氟结构,使得膜具有优异的化学稳定性、水稳定性和较高的机械稳定性。

2、海外企业掌握PEM主要产能,国内近年实现量产:质子交换膜的工业化历程始于20世纪70年代,最早由美国杜邦公司开发全氟磺酸离子分离膜并将其应用于氯碱工业,后续美 国通用公司将全氟磺酸膜应用于质子交换膜燃料电池,美国GE公司将全氟磺酸膜应用于电解制氢技术。 国内方面,东岳集团2010年宣布中国自主研发的全氟离子膜和燃料电池膜实现国产化,其子公司未来氢能公司质子交换 膜项目一期投产,产能达50万平米/年。

3、全氟磺酸树脂是全氟磺酸质子交换膜的关键原料:全氟磺酸树脂(PFAR)是全氟磺酸质子交换膜的关键原材料,其主链、侧链均为氟碳结构,侧链上带有磺酸基团,可通过全氟 磺酰氟树脂(PFSR) 经水解转型后制得,而PFSR是四氟乙烯(TFE)与含有磺酰氟基团的全氟烷基乙烯基醚(PVSE)共聚得到的聚 合物。聚合单体TFE在工业上通过二氟一氯甲烷(R22)热解法制备,另一聚合单体PVSE则可通过TFE、三氧化硫以及六氟环氧丙烷 反应制得,其反应条件苛刻,大规模生产难度较大,后聚合反应对产品稳定性要求很高,代表了化学工业的较高水平。

4、氢能驱动PEM需求持续提升。

1)氢能是目前世界上最为理想的能量载体和清洁能源:目前碳基能源仍是我国能源结构主体,据BP统计,2021年化石能源消费占比达82.7%,其中煤炭占比高达54.7%。在双碳战略 背景下,必须进行能源结构调整,推动能源结构向深度脱碳转型,而在这过程中,氢能由于其独有特性,将发挥重要作用。氢能是一种储量丰富、可再生的绿色能源,应用范围广泛,可广泛应用于运输、电力、建筑、工业等领域。既可以为钢铁、 化学品生产等提供绿色原料和高品质热源,也可以通过燃料电池的形式为交通运输工具提供燃料。不论是通过燃烧,还是通 过燃料电池的电化学反应,其最终产物只有水,不会带来二氧化碳和污染物的排放,清洁环保。

2)目前氢气主要生产方式为煤制氢:目前氢气主要通过三种较为成熟的路线制取。一是以煤炭、天然气等传统化石能源生产氢气,这也是目前全球制氢最为成熟的技术路线。而我国由于煤炭资源丰富,截至 2020年,62%的氢气生产来自煤炭。 二是以焦炉煤气、氯碱尾气、丙烷脱氢为代表的工业副产制氢,提纯利用这些副产氢气,不仅可以提高资源利用率,还可以 为相关产业带来更高的经济效益。 三是电解水制氢,截至2020年在我国,电解水年制氢量约占氢气总产量的4%。而由于电解水制氢,是可再生能源电解制 氢具有绿色环保、生产灵活、纯度高等特点,未来发展空间广大。

3)国内及全球电解水新增装机量高速增长:

(1)近年,可再生能源高速发展,而电解制氢能匹配可再生能源发电的波动性,提高电力系统灵活性,逐步成为可再生能源发展 和应用的重要方向。据IEA统计,全球电解水总装机量有望从2019年的242MW增至2023年的5517MW。 国内方面,据高工氢电统计,2021年中国电解水制氢装机量超350MW,预计至2025年国内电解水制氢装机量将达2000MW, 2022-2025年年均复合增速达39.9%。

(2)近年,国内以PEM制氢为代表的可再生能源制氢项目明显增多,项目逐渐呈现大型化、规模化、综合利用趋势,同时产品研 发及市场推广进程加快。

(3)我们以高工氢电对国内电解水制氢新增装机量预测为基础,考虑2021-2025年PEM在电解水制氢中占比按照10%、15%、20%、 25%、30%的比例递增,最终测算出2022-2025年国内PEM制氢对质子交换膜的需求量分别为0.5、1.0、1.7和2.9万平米。

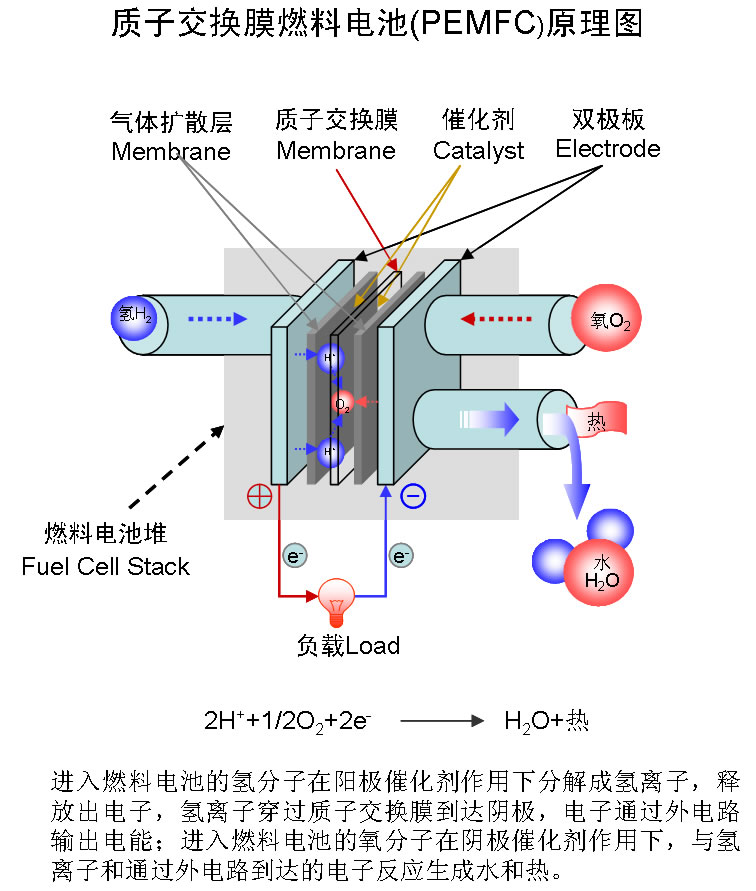

5、燃料电池是氢能主要应用形式

1)燃料电池是氢能利用的主要形式,氢燃料电池可作为氢能的能量转化器,具有充氢速度快、排放无污染等特点,一直受 到各国研究者的青睐。

2)作为汽车动力时,氢燃料电池不受卡诺循环热效率的限制,能量转化效率高,长久发展下或将成为未来汽车工业持续发展的 方向之一。

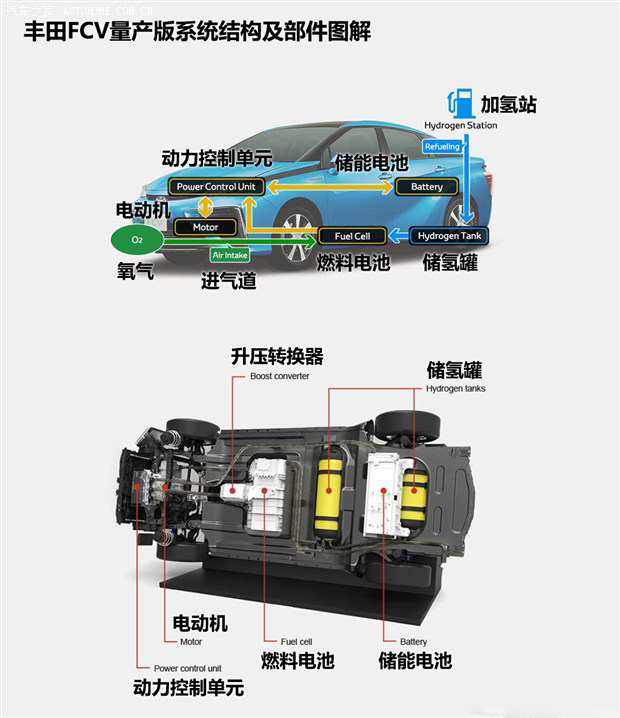

3)氢燃料电池汽车的主要结构包括燃料电池堆、电动机、氢罐以及动力控制单元等。

6、钒电发展给PEM带来新机遇

1)钒电池是较为先进、被广泛商用的液流电池:液流电池是指由电堆(包含电极和离子交换膜)、电解液存储供给单元以及电池管理控制单元组成的电池类型,与其他电池 最主要的区别在于电解液的储存方式。目前较为先进、被广泛商用的主要是钒电池。 钒电池电能以化学能的方式存储在不同价态钒离子的硫酸电解液中,通过外接泵把电解液压入电池堆体内,使其在不同的储 液罐和半电池的闭合回路中循环流动,采用质子交换膜作为电池组的隔膜。电解质溶液平行流过电极表面并发生电化学反应, 通过双电极板收集和传导电流,从而使得储存在溶液中的化学能转换成电能。

2)钒电池具备多项差异化优势:较于铅酸、锂电等其他类型电池,以钒电池为代表的液流电池具备多项优势:

(1)电池寿命长:钒电池循环次数可大于13000次,使用寿命可达20年以上。

(2)同时系统深充深放不会对电池性能造成影响,系统放电深度 (DOD)≥90%。在快速、大电流密度下充放电,不会对电池造成损伤。

(3) 配置灵活性:钒电池设计灵活,功率和容量独立设计。电池的输出功率由电堆大小决定,增加单电池数量和有效面积,即可增加电堆 功率;

电池的容量大小由电解液的量决定,增加电解液的体积和浓度,即可增加电池容量;

(4)安全性高:钒电池为水系体系,几乎不需要热管理,无爆炸起火等危险,备有防漏装置,避免发生电解液泄漏。

(5)环境友好:钒电池正负电解液相互不直接接触,能无限次循环使用,且可回收利用,不会对环境造成污染;电堆材料中电极采用炭 /石 墨毡,

双极板大多采用石墨或碳材料,报废后不会对环境造成污染;其他材料多为高分子材料,可回收利用。

(6)全生命周期成本低:钒电池前期投入较大,材料成本占很大比重,因而单位投资成本高于锂电池,但其具有耐久性优势。

(7)以大连液流 电池储能调峰电站国家示范项目为例,单位投资成本达4750元/kWh,电池使役时间可达20年,循环次数16000次以上,全生命周期

成 本0.30元/kWh,具备成本优势。

7、新型储能市场空间规模广大:据CNESA统计,截至2021年底,中国已投运电力储能项目累计装机规模46.1GW,占全球市场总, , 规模的22%。其中,抽水 蓄能的累计装机规模为39.8GW,占比为86.3%,较上年同期下降3个百分点;市场增量主要来自新型储能,累计装机规模达 到5.73GW,同比增长75%,占比达12.5%。 随着电力市场的逐渐完善,储能供应链配套,新型储能凭借建设周期短、环境影响小、选址要求低等优势,在市场中将呈现 稳步、快速增长的趋势。据CNESA预测,保守场景下新型储能累计装机规模在2022-2026年的年均复合增长率为53.3%, 2026年将达48.5GW ;理想场景下 ,在2022-2026年的年均复合增长率有望达到 69.2%,预计2026年累计规模将达到 79.5GW。

8、铁铬电池也有望获得更多应用:除钒电池外,铁铬液流电池具备成本低廉、耐寒性好、稳定性好等多项优异性能,也有望在储能发展中获得更多应用。 成本低廉:电解质溶液原材料资源丰富且成本低,不会出现短期内资源制约发展的情况。铁铬液流电池的电解质溶液原材料铁、 铬资源丰富,易获取,成本低。 耐寒性好:铁铬液流电池在没有保温的措施下,管道内温度适应范围可以从-20℃至7 0℃,适应地域广泛,更符合我国电力发 展实际。国家电投“容和一号”大容量电池堆在张家口地区经受-40℃的极寒考验,为冬奥地区持续稳定存储,提供清洁电能超 过5万千瓦时。 稳定性好:铁铬液流电池系统采用模块化设计,以250kW一个模块为例,一个模块是由8个电池堆放置在一个标准集装箱内, 共用同一个管理器,因此电池堆之间一致性好,同时减少了电池的冗余配置,系统控制简单,性能稳定可靠。

9、PEM国产替代加速进行

1)国外企业在质子交换膜市场仍占主导地位:质子交换膜由于制备工艺复杂,长期被杜邦、戈尔、旭硝子等美国和日本少数厂家垄断。 杜邦是全球最早开发并销售质子交换膜的企业,早在1962年就开发出性能优良的全氟磺酸型质子交换膜,即Nafion系列产品, 截至目前Nafion膜也是全球使用最广泛的。 美国戈尔具有超过25年的增强型质子膜的开发和制造经验,公司更专注于燃料电池膜的研发,其开发的SELECT系列增强型质 子膜凭借超薄、耐用、高功率密度的特性,占据全球主要燃料电池市场。

2)海外龙头占据主要市场,国产质子交换膜逐步替代:目前国内质子交换膜市场主要被海外龙头占据,国内企业替代率逐步提升。 燃料电池质子交换膜领域,2021年戈尔占据85.0%的市场份额,国产质子交换膜市占率从2020年的7.5%,提升至2021年的 11.6%,其中东岳市场份额达9.0%。 PEM制氢用质子交换膜领域,2021年科慕(杜邦)占据国内76.0%市场份额,国产质子交换膜市占率达21.5%,其中东岳已 完成部分客户前期应用验证开始国产化替代,市占率约15%。 液流电池用质子交换膜领域,2021年科慕(杜邦)占据国内75.0%市场份额,国产质子交换膜市占率达23.2%。

10、国产质子交换膜替代加速:国内质子交换膜生产企业近年国产替代正在提速。 一方面,国内企业在不断提升产品品质的同时,加快验证扩大应

用。其中东岳同时进入五大燃料电池汽车示范城市群,已累 计装车超300台,在氢能重卡、公交等领域开启示范运营;2022年冬奥会配套的200辆氢

能大巴使用了绿动氢能的质子交换膜 产品;浙江汉丞、科润新材料等企业也实现了小批量的供货。 另一方面国内多家企业进行产能扩建,以提升规

模和成本价格优势。其中,科润新材料拟在江苏淮安和江苏苏州各建设100万 平米/年质子交换膜项目,目前两个项目均已开工;东岳集团除已投产

50万平米/年产能外,仍有100万平米/年产能规划建设, 同时2022年11月,东岳披露未来还将建设500万平米/年质子交换膜项目。 同时,东材科技、

泛亚微透、万润股份等新进入者也积极布局,其中,东材科技50万平米/年质子交换膜预计2023年建成投产; 泛亚微透联合多家公司成立源氢新能源

(泛亚微透参股25%),拟建设150万平米氢质子交换膜产业化项目,该项目已于2022 年8月开工;万润股份拟实现无氟质子交换膜的产业化。

|